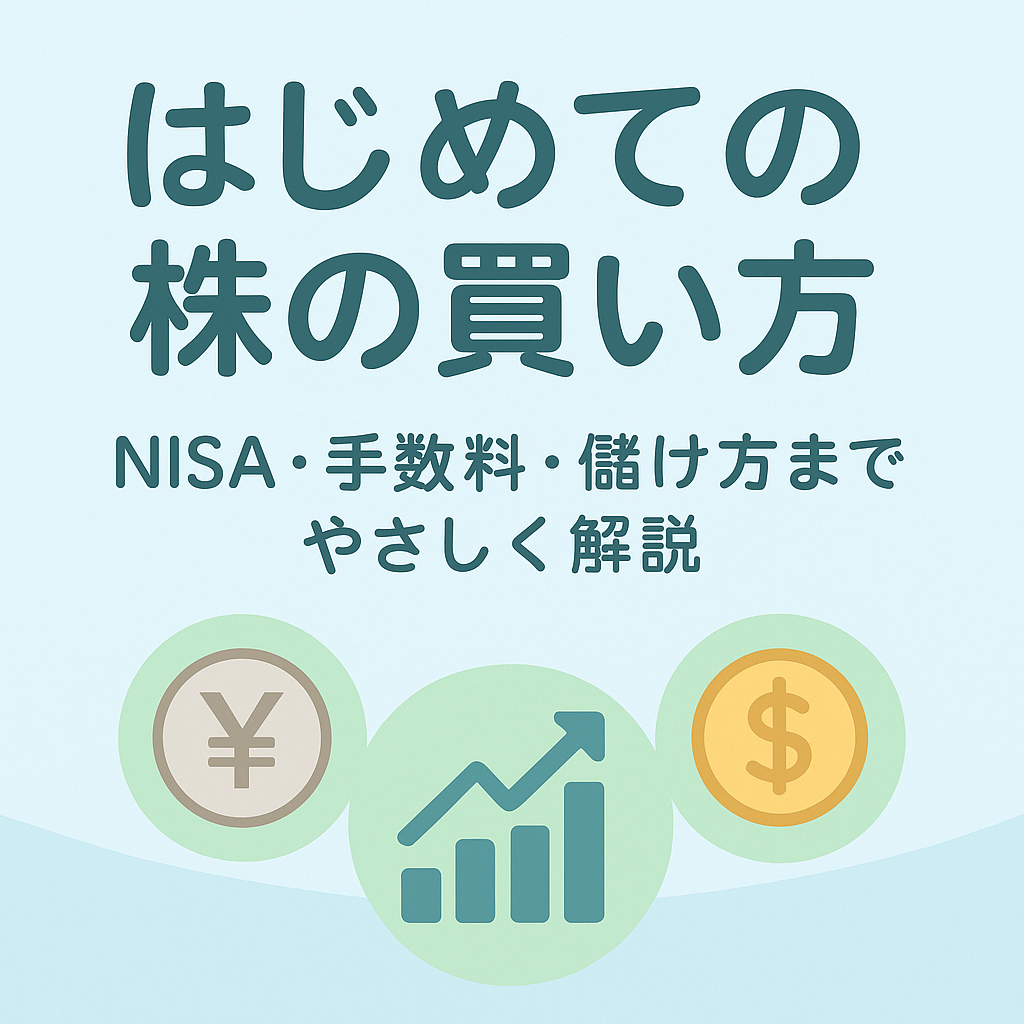

初心者でも安心!株の買い方と儲け方|インカムゲイン・キャピタルゲイン・現物株と信用取引の違いまで徹底解説【日本株と米国株の違いも】

「株は難しい・損しそう…」という不安を“仕組みの理解”で解消。少額から始めて、配当(インカム)と値上がり益(キャピタル)で資産を育てる方法を、初心者向けにやさしくまとめました。

株の買い方を3ステップで解説。インカムゲインとキャピタルゲイン、現物株と信用取引の違い、日本株と米国株の特徴も比較表で分かりやすく紹介。初心者でも安心して始められる手順と注意点、よくある質問をまとめました。

目次

- 株の買い方はカンタン3ステップ

- インカムゲインとキャピタルゲイン

- 現物株と信用取引の違い(損が大きくなる仕組み)

- 日本株と米国株の違い(比較表)

- NISAの基礎と使い方(2024年新制度)

- 手数料とコストの基礎知識(国内株・米国株)

- よくある質問(FAQ)

- まとめと次の一歩

株の買い方は3ステップだけ

- ① 証券口座を開設する スマホ完結・手数料が低いネット証券が主流。例:SBI証券 / 楽天証券 / PayPay証券 など。

口座開設は無料、最短で翌営業日から取引可能です。 - ② 銘柄(会社)を選ぶ 最初は「知っている・使っている企業」からでOK。例:ユニクロ(ファーストリテイリング)、トヨタ、任天堂、Apple、NVIDIAなど。

身近な企業だとニュースが追いやすく、投資の理解が早まります。 - ③ 注文して購入する アプリで銘柄名を検索 → 成行 or 指値を選んで注文。最近は1株から買えるサービスも多く、数百円〜の少額デビューが可能です。

注意:最初は現物株から始めましょう。信用取引はレバレッジで損失が大きくなる可能性があります(後述)。

株の儲け方は2種類:インカムゲインとキャピタルゲイン

💰 インカムゲイン(保有で得られる収入)

- 配当金:会社の利益から株主へ分配。年1〜2回が一般的。

- 株主優待:食事券やギフトなど(日本株に多い)。

「持っているだけでお金や特典が入る」安定収入タイプ。

📈 キャピタルゲイン(値上がり益)

安く買って高く売ることで得る利益。

例:1,000円で買って1,500円で売れば +500円。

企業の成長性や業績・金利・為替などの影響で株価は上下します。中長期で伸びる企業に投資するのが王道。

現物株と信用取引の違い(「株は損する」を生む誤解)

| 項目 | 現物株 | 信用取引 |

|---|---|---|

| 資金 | 自分の資金で購入(レバレッジ無し) | 証券会社から資金や株を借りて取引(レバレッジ最大約3倍) |

| 損失の範囲 | 投資額まで(最悪でもゼロになる程度) | 借入の返済義務あり。相場急変で損失が投資額を超える可能性 |

| 保有期間 | 無期限でOK(長期保有に向く) | 期日あり(短期売買が前提) |

| 向いている人 | 初心者・長期投資・配当重視 | 経験者・短期トレード・リスク許容大 |

結論:初心者は現物株一択。

「株は損する」と感じる多くのケースは、信用取引でレバレッジをかけ過ぎた、短期売買で感情的に売買したなどの要因が大きいです。

日本株と米国株の違い(どっちを選ぶ?)

| 比較項目 | 日本株 | 米国株 |

|---|---|---|

| 取引時間(日本時間) | 平日 9:00–15:00 | 22:30–翌5:00頃(サマータイムで変動) |

| 配当・優待 | 優待が豊富・配当も安定 | 優待ほぼ無し・配当中心 |

| 成長性 | 安定企業が多い(トヨタ・NTT等) | 成長企業が多い(Apple・NVIDIA等) |

| 購入単位 | 100株単位が基本(単元未満株あり) | 1株からOK(少額で分散しやすい) |

| 為替リスク | なし(円) | あり(ドル/円の影響) |

ハイブリッド戦略:日本株で配当・優待を楽しみつつ、米国株で成長を取りに行くのが人気。

NISAの基礎と使い方(2024年新制度)

NISAは運用益・配当が非課税になる制度。2024年から制度が刷新され、非課税保有限度額は生涯で1,800万円(うち成長投資枠の上限1,200万円)、年間投資枠は最大360万円になりました。非課税期間は無期限です。

| 区分 | 積立投資枠 | 成長投資枠 |

|---|---|---|

| 年間上限 | 120万円 | 240万円 |

| 対象 | 長期・積立・分散に適した投資信託等 | 個別株・ETF等(ハイリスク商品を除く) |

| 非課税期間 | 無期限(売却しても翌年枠に復活しない点に注意) | |

- 優先度の目安:まずは積立投資枠(インデックス投信など)→ 余力で成長投資枠(個別株・高配当株・ETF)。

- 米国株の配当:NISA内でも米国源泉徴収(通常10%)はかかります(日本の20.315%は非課税)。

- ロールオーバー不要:旧制度のような期間満了はなく、非課税で持ち続けられます。

使い分けのコツ:毎月の自動積立で“土台”を作り、賞与や臨時収入で成長投資枠に回すと、無理なく枠を活用できます。

手数料とコストの基礎知識(国内株・米国株)

リターンを高めるにはコストの最小化が重要。以下をチェックしましょう。

| 項目 | 国内株 | 米国株 |

|---|---|---|

| 売買手数料 | 主要ネット証券で無料化の流れ(現物)※条件は各社確認 | 概ね0〜約0.5%程度/最低手数料なしのケース増(各社差) |

| 為替手数料 | 不要 | 片道1ドルあたり数銭〜25銭が目安(例:25銭は$1,000で約250円) |

| スプレッド | — | 外貨→円転時などで実質コストになることも |

| 口座管理料 | 多くのネット証券で無料 | |

| ETFの信託報酬 | 保有中にかかる見えないコスト。インデックスETFは年0.05〜0.2%台が目安。 | |

- 約定代金が小さいほど手数料比率が効くので、少額高回転は不利。積立や長期保有と相性◎。

- 米国株の両替は低コストの為替手数料が選べる証券会社や外貨入金を活用。

- 手数料体系は変更されることがあるため、最新の料率は各証券の公式ページで要確認。

簡単試算の目安:為替手数料25銭/ドルなら、$1,000の両替コストは約250円(約0.17%相当、@¥150/USD想定)。

よくある質問(FAQ)

Q. 最初はいくらから始めればいい?

1株投資なら数百円〜数千円でデビュー可能。無理のない範囲で、まずは継続する習慣づくりを優先しましょう。

Q. NISAは使うべき?

非課税で運用できる制度なので、長期投資と相性抜群。配当・売却益に対する税金がかからないため、資産形成の速度が上がります。

Q. どの銘柄を選べばいい?

日常で使っている・応援したい企業から始めるのがコツ。決算説明資料やニュースを追いやすく、投資の学習効果が高いです。

Q. 損しないためのコツは?

- 現物株から始める(信用取引は慣れてから)

- 分散投資(一社・一業種に偏らない)

- 長期目線(短期の上下で感情売買しない)

まとめと次の一歩

- 株の利益はインカム(配当・優待)とキャピタル(値上がり益)の2本柱。

- 初心者は現物株でコツコツ長期投資が堅実。

- 日本株は安定&優待、米国株は成長性が魅力。

今すぐできる次の一歩

- ネット証券で無料口座開設(本人確認まで完了)

- 知っている企業を3社ピックアップ

- 1株投資で少額からスタート

※ 本記事は投資助言ではありません。投資判断は自己責任で行い、必要に応じて最新の制度・手数料・税制をご確認ください。